Nghịch lý lãi suất huy động giảm, lãi cho vay vẫn cao

Thực hiện chỉ đạo của Chính phủ, Thủ tướng Chính phủ, NHNN yêu cầu các tổ chức tín dụng giảm lãi suất cho vay đối với các khoản vay đang còn dư nợ hiện hữu và các khoản cho vay mới, phấn đấu mức giảm lãi suất tối thiểu từ 1,5-2%/năm nhằm hỗ trợ doanh nghiệp (DN), người dân phục hồi và phát triển sản xuất, kinh doanh. Từ đầu năm 2023 đến nay, NHNN đã điều chỉnh liên tục giảm các mức lãi suất điều hành với tổng mức giảm 0,5-2%/năm hỗ trợ DN, người dân và nền kinh tế phục hồi sản xuất kinh doanh. Hiện lãi suất huy động đã giảm sâu, xuống mức kỷ lục trong lịch sử. Cụ thể, các ngân hàng đưa ra mức lãi suất huy động 3,3 - 5,6%/năm, áp dụng cho kỳ hạn 1 - 24 tháng.

Dù lãi suất huy động liên tục giảm nhưng lãi suất cho vay với khách hàng cũ vẫn neo ở mức cao. Nhiều DN, người dân vẫn “oằn mình” gánh lãi suất từ 10 - 12%/năm, có trường hợp còn phải trả lãi lên đến 15,5%/năm, như trường hợp của anh M.N.H ở Hà Nội.

Anh M.N.H cho biết, anh là khách của Ngân hàng TMCP Quốc tế VIB (VIB), anh vẫn phải vay với lãi suất 15,5%/năm, mặc dù lãi suất huy động đã giảm. Cụ thể, tháng 7/2022, anh đã được phía ngân hàng duyệt cho vay với số tiền 2,1 tỷ đồng, sau đó anh đã thanh toán 140 triệu đồng. Khoản vay còn lại của anh tại VIB là 1.960.000.000 đồng nhưng anh vẫn phải chịu lãi suất lên tới 15,5%/năm. Trong khi đó, theo tìm hiểu của phóng viên lãi suất huy động của ngân hàng này từ 3,3-5,4%/năm cho kỳ hạn 1-18 tháng. Như vậy, ở đây vẫn tồn tại nghịch lý lãi suất huy động giảm nhưng lãi cho vay vẫn cao. Khách hàng của VIB đều hiểu và chia sẻ khi chu kỳ huy động vốn khác nhau thì lãi suất cho vay sẽ khác nhau, nhưng mức chênh lệch lãi suất huy động và cho vay lên đến hơn 10%/năm là điều không bình thường, khiến khách hàng bức xúc.

Theo các chuyên gia kinh tế, với khách hàng lớn thì mức chênh lệch lãi suất huy động và cho vay vào khoảng 1-2%/năm, hoặc tùy từng khách hàng mà ngân hàng áp dụng biên độ chênh lệch này vào 4-6%/năm.

Do không chịu được lãi suất lên đến 15,5%/năm, cuối tháng 10/2023, anh H đã phải làm thủ tục tất toán trước khoản vay và chịu phạt theo quy định ghi trong hợp đồng. Dù đã báo trước gần 1 tháng nhưng đến ngày 27/11, anh H vẫn chưa được phòng giao dịch Đông Đô, chi nhánh Hà Nội của VIB làm thủ tục tất toán khoản vay theo đúng quy định.

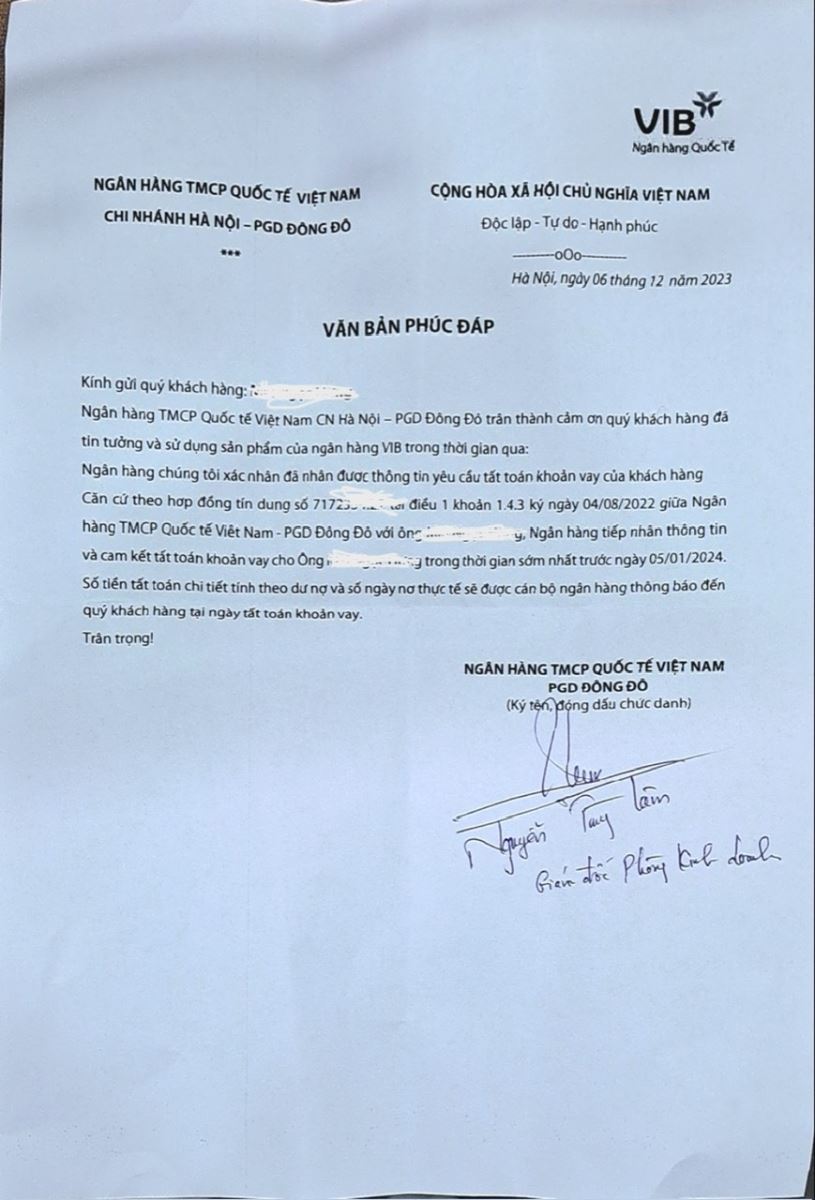

Ngày 28/11, anh H đã làm đơn đề nghị tất toán khoản vay tại VIB. Nhưng ngày 6/12/2023, anh nhận được văn bản phúc đáp từ phòng giao dịch Đông Đô, chi nhánh Hà Nội với nội dung khoản vay của anh đến ngày 5/1/2024 mới tất toán được. Không đồng ý với trả lời này, anh đã liên tục gọi điện, ra chi nhánh làm việc trực tiếp để yêu cầu tất toán nhưng vẫn không được phía ngân hàng này tất toán khoản vay đúng quy định pháp luật.

Đến ngày 12/12, anh H đã nộp vào tài khoản tất cả số tiền nợ, tiền phạt trả trước khoản vay cũng như tiền lãi và tiếp tục yêu cầu ngân hàng tất toán khoản vay nhưng vẫn không được ngân hàng này tất toán.

Điều ngạc nhiên là trong quá trình làm thủ tục và đề nghị tất toán, số tiền trong tài khoản của anh H bỗng nhiên biến thành sổ tiết kiệm có thời hạn 1 tháng. Anh H khẳng định, anh không có nhu cầu mở sổ tiết kiệm mà chỉ có nhu cầu tất toán khoản vay trên. “Trong quá trình làm thủ tục tôi được nhân viên chi nhánh ngân hàng yêu cầu ký giấy ủy quyền. Nhưng không hiểu sao số tiền trong tài khoản của tôi sau 1 đêm biến thành sổ tiết kiệm có thời hạn 1 tháng”, anh H cho hay.

Anh H đã rất nhiều lần đến chi nhánh để gặp cán bộ phụ trách nhưng không gặp được vì vị cán bộ này luôn đưa ra nhiều lý do như trời mưa chưa đến được, bận họp, tắc đường.... để không gặp và giải quyết phản ánh của anh H.

Cần sự đồng hành của ngân hàng

Sau rất nhiều lần đi lại, chờ chực đến ngày 15/12, anh đã được phòng giao dịch Đông Đô, chi nhánh Hà Nội của VIB làm thủ tục tất toán khoản vay. Tuy nhiên, anh H cho biết: “Tổng nợ khoản vay của tôi là 1.960.000.000đ đồng nhưng ngân hàng bắt đóng 2.050.000.000 đồng, chênh lệch đến 90 triệu đồng. Tôi không biết số tiền chênh lệch 90 triệu đồng là thu những khoản gì?. Liệu ngân hàng có đang thu lãi vượt trần quy định hay không?”, anh H đặt câu hỏi.

Ngoài ra anh H còn cho biết, trước đó, khi có nhu cầu vay vốn kinh doanh tại VIB, anh đã bị nhân viên “ép” mua bảo hiểm. Vào đúng thời điểm đang cần vay tiền gấp nên anh đã đồng ý tham gia gói đầu tư trên. Nhưng anh không hề được tư vấn về gói bảo hiểm này cũng như quyền lợi của mình. “Điều tôi bức xúc đó là bị tư vấn lừa dối khi nói mua bảo hiểm nhân thọ là gói đầu tư và khẳng định gói đầu tư này có lãi suất cao từ 25 - 40%/năm. Nếu tôi biết là mua bảo hiểm thì tôi chắc chắn sẽ không tham gia vì nó chưa phù hợp với điều kiện của tôi. Tôi đã bị nhân viên tư vấn sai hoàn toàn về bản chất sản phẩm và ép ký hợp đồng bảo hiểm”, anh H nói.

Theo số liệu từ Tổng cục Thống kê, tính chung 11 tháng năm 2023, số DN tạm ngừng kinh doanh có thời hạn là 85.400 DN, tăng 21,7% so với cùng kỳ năm trước; gần 57.200 DN ngừng hoạt động chờ làm thủ tục giải thể, tăng 26,3%; gần 16.200 DN hoàn tất thủ tục giải thể, giảm 4%. Như vậy, trong 11 tháng đầu năm, có tổng cộng 158.800 DN rời thị trường. Bình quân một tháng có 14.400 DN rút lui khỏi thị trường. Trong khi DN khó khăn không có đầu ra, thì các ngân hàng vẫn sống khỏe bởi mức tăng trưởng khả quan của thu nhập lãi thuần. Nghịch lý khi hầu hết các DN đều lỗ thì ngân hàng công bố lãi nghìn tỷ.

Ví dụ như lợi nhuận trước thuế 9 tháng của ngân hàng Vietcombank đạt 29.550 tỷ đồng, tăng 18,5% so với cùng kỳ; lãi sau thuế đạt 23.694 tỷ đồng. Lũy kế 9 tháng đầu năm, lợi nhuận trước thuế của Techcombank đạt 17.115 tỷ đồng. Ngân hàng TMCP Công Thương Việt Nam báo lãi trước thuế 9 tháng đầu năm 2023 đạt hơn 17.401 tỷ đồng, tăng 10% so với cùng kỳ năm trước. Theo báo cáo tài chính của VIB lợi nhuận sau thuế quý 1/2023 là 2.147 tỷ đồng, quý 2/2023 là 2.358 tỷ đồng,quý 3/2023 là 2.146 tỷ đồng. Lợi nhuận sau thuế bán niên của VIB tăng 12%.

Để chấn chỉnh tình trạng này, Thủ tướng Chính phủ đã yêu cầu tiếp tục tiết giảm chi phí, giảm lãi suất. Từ tháng 5/2023 đến nay, Chính phủ, Thủ tướng Chính phủ đã có 18 văn bản chỉ đạo, điều hành giao NHNN nâng cao khả năng tiếp cận tín dụng và điều hành giảm lãi suất. NHNN và hệ thống các NHTM đã nỗ lực, chủ động triển khai các chỉ đạo, điều hành của Chính phủ, Thủ tướng Chính phủ về việc tăng cường khả năng tiếp cận vốn tín dụng của người dân, DN, khơi thông dòng vốn đầu tư và kinh doanh.

Trước thực trạng này, theo các chuyên gia, DN, người dân sẽ khó tiếp cận được nguồn vốn có lãi suất thấp nếu không có sự đồng hành của ngân hàng. Sẽ thật là vô cảm nếu bản thân các ngân hàng không có sự chia sẻ với DN, người dân bằng cách giảm bớt biên lợi nhuận để giảm lãi vay. Tại diễn đàn kinh tế vĩ mô 6 tháng đầu năm 2023: “Vượt gian khó đón tương lai”, ông Lê Hoàng Châu, Chủ tịch Hiệp hội Bất động sản TP.HCM cho biết, không ít DN nhìn lợi nhuận của ngân hàng mà “chảy nước miếng”. Theo ông Châu, cùng trên một con tàu đang đi trong bão tố, không có góc nào an toàn tuyệt đối. Để vượt qua, ngân hàng phải đồng cam cộng khổ với DN.